Nu het pas echt vriest dat het kraakt, snellen heel wat mensen nog naar een garage om winterbanden te laten monteren. Maar niet iedereen doet dit, heel wat mensen blijven gewoon met hun zomerbanden doorrijden. Wie heeft er nu gelijk?

Nu het pas echt vriest dat het kraakt, snellen heel wat mensen nog naar een garage om winterbanden te laten monteren. Maar niet iedereen doet dit, heel wat mensen blijven gewoon met hun zomerbanden doorrijden. Wie heeft er nu gelijk?

U kunt de keuze maken aan de hand van de volgende 7 mythes die we ontkrachten op basis van feiten en kennis door experts!

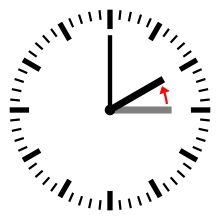

Mythe 1: Ik heb altijd winterbanden nodig in België

Het is niet noodzakelijk om winterbanden te hebben in België. Dat komt omdat België het ene jaar wel en het andere jaar geen strenge winter heeft. Winterbanden geven vooral een betere grip op sneeuw, waardoor auto’s die ermee zijn uitgerust mobieler blijven. Daarom hebben vooral de Oostkantons baat bij winterbanden, gezien het daar vaker sneeuwt.

Om deze redenen is er geen algemene verplichting om winterbanden te gebruiken in België, gezien het lage aantal sneeuwdagen in ons land.

Mythe 2: Winterbanden zorgen ervoor dat ik niet kan slippen bij ijzel

Bij ijzel kan geen enkele band ervoor zorgen dat u niet slipt. Sneeuwbanden hebben namelijk enkel een betere grip op sneeuw, niet op ijzel. Wat wel een impact heeft bij ijzel, is aangepast rijgedrag.

Ga daarom niet plots remmen en vermijd bruuske stuurbewegingen. Bij onderstuur (slippende voorwielen) lost u het best het gaspedaal en ontkoppelt u om de wielen in de juiste richting te stellen. Bij overstuur (slippende achterwielen) moet u ontkoppelen en tegenstuur geven. Verder is het afgeraden om te remmen en gas bij te geven in bochten. Vertraag voor de bocht om deze met de juiste snelheid aan te snijden.

Mythe 3: Vierseizoensbanden zijn steeds ideaal

U bent niet beter af met vierseizoensbanden. Ze mogen dan al de voordelen van zomer- en winterbanden combineren, tocht blijft het een halfslachtige oplossing. In plaats van vierseizoensbanden kiest u best zomer- en een winterset. Uit eerdere tests blijkt ook dat geen enkel exemplaar goed scoort op een nat of droog wegdek.

Mythe 4: Mijn verzekeraar eist winterbanden of ik riskeer niet verzekerd te zijn bij ongeval

In België trekt de verzekeraar zich niets aan of u al dan niet winterbanden gebruikt. Heeft u een ongeval zonder winterbanden in de sneeuw, dan blijft u gewoon correct verzekerd. Dit blijkt ook als u de modelpolis bekijkt, daar wordt met geen woord gerept over winterbanden. Er zijn wel verzekeringsmaatschappijen die het gebruik van winterbanden aanmoedigen, maar het gaat hierbij enkel om commerciële initiatieven waarbij een verzekeraar u bijvoorbeeld een premie geeft voor de aankoop van winterbanden via een bepaalde bandencentrale. Maar het is zeker geen reden om u een schadevergoeding te weigeren bij ongeval.

Mythe 5: In Europa zijn winterbanden nergens verplicht

In verscheidene van onze buurlanden zijn winterbanden wel degelijk verplicht. Hier is het niet de verzekering die dit eist, maar wel de politie. Zo riskeert u ondermeer in Duitsland een boete wanneer u rondrijdt op zomerbanden bij sneeuw. Ook in Oostenrijk zijn winterbanden verplicht, maar mag u ook sneeuwkettingen gebruiken die u over uw zomerbanden legt bij sneeuw. In Frankrijk, Italië en Zwitserland zijn winterbanden of sneeuwkettingen dan weer enkel verplicht op bepaalde plaatsen.

We raden u aan om u deftig te informeren over de regels die gelden op uw sneeuwvakantiebestemming indien u met de auto naar ginder reist.

Mythe 6: Winterbanden zijn even goedkoop als zomerbanden

Winterbanden zijn duurder in aankoop. Daartegen staat dat gezien u op twee sets rijdt (zomer- en winterbanden), de banden ook maar half zo snel verslijten. Naast de duurdere aankoop gelden ook nog de kosten van de jaarlijkse plaatsing en de opslag van de andere bandenset.

De duurdere aankoopprijs is één van de belangrijkste redenen voor de Belgen om niet voor winterbanden te kiezen.

Wilt u winterbanden huren, dan zul u merken dat de huurprijs van deze winterbanden vaak in de buurt ligt van de prijs van een nieuwe set winterbanden. Ook daar zult u niet veel profijt halen, tenzij u slechts om de zoveel jaar op skivakantie gaat.

Mythe 7: Alle winterbanden zijn evengoed

Goedkoop kan wel eens een dure koop blijken in het geval van winterbanden, want er zijn wel degelijk grote kwaliteitsverschillen tussen de verschillende merken. Ook in het duurdere assortiment vallen de verschillen op, het is daarom raadzaam goed te overleggen met uw garagist en voor de bandenset te kiezen die het best uit de verschillende jaarlijkse testen komt.

Nu het pas echt vriest dat het kraakt, snellen heel wat mensen nog naar een garage om winterbanden te laten monteren. Maar niet iedereen doet dit, heel wat mensen blijven gewoon met hun zomerbanden doorrijden. Wie heeft er nu gelijk?

Nu het pas echt vriest dat het kraakt, snellen heel wat mensen nog naar een garage om winterbanden te laten monteren. Maar niet iedereen doet dit, heel wat mensen blijven gewoon met hun zomerbanden doorrijden. Wie heeft er nu gelijk?